Jakie zmiany w zakresie rozliczania kosztów związanych z samochodami przyniósł 2019 r.?

Koszty eksploatacji

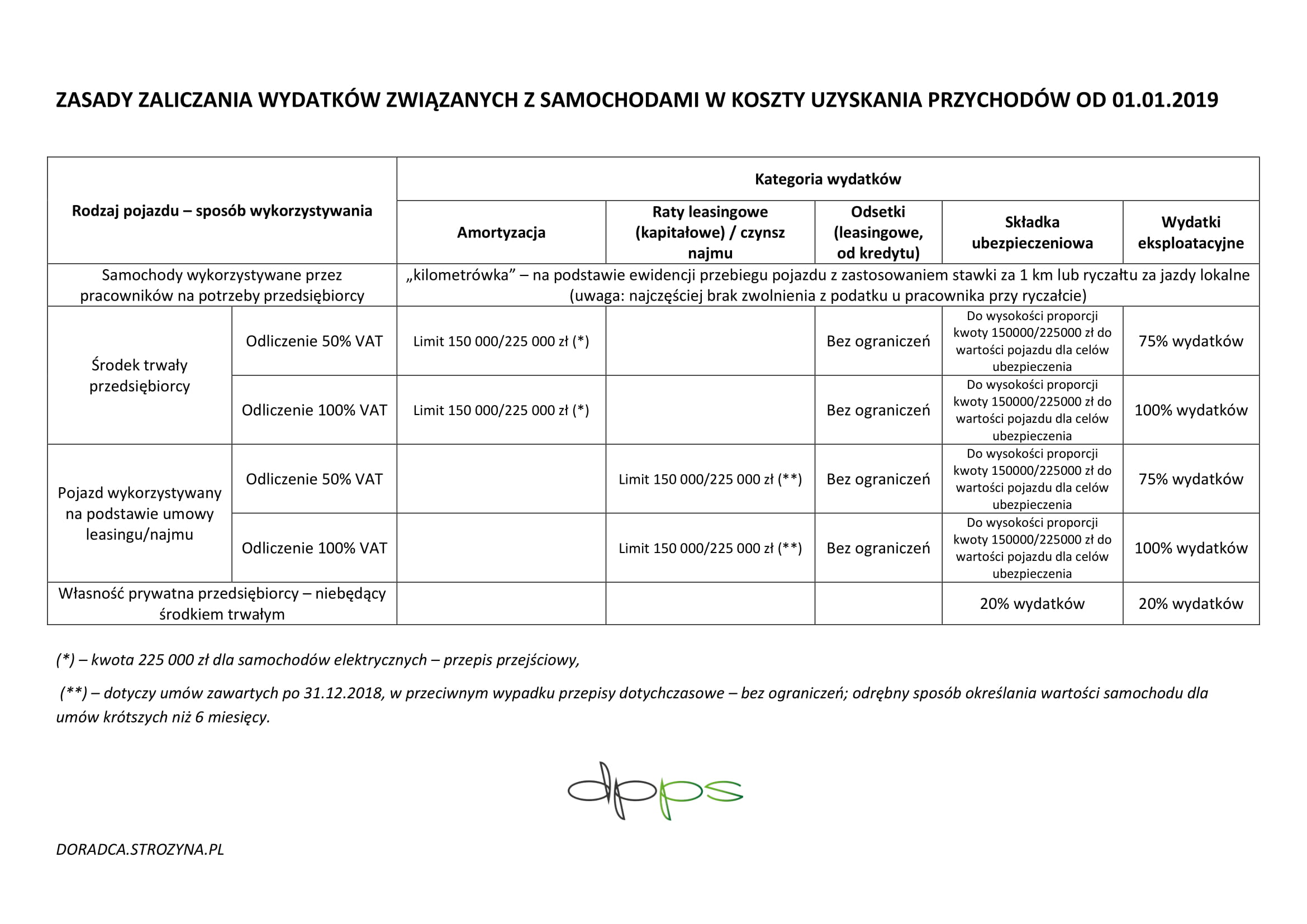

Od 2019 roku ograniczenia zaliczania wydatków eksploatacyjnych do kosztów uzyskania przychodów (KUP) zostały zmienione. Prawo do odliczenia 100% kosztów związanych z użytkowaniem samochodu przysługuje już tylko tym, którzy użytkują go wyłącznie do celów związanych z działalnością gospodarczą i mogą to udowodnić szczegółowo prowadzoną ewidencją dla potrzeb VAT (z pewnymi wyjątkami). Przedsiębiorcy używający samochodów zarówno do celów prywatnych jak i służbowych mogą zaliczyć w koszty 75% wydatków związanych z korzystaniem z samochodów. Jeśli organ uzna, że firma nie jest w stanie udowodnić wyłącznie gospodarczego użytkowania pojazdu, przedsiębiorca zostanie pozbawiony pełnego zaliczenia wydatków w KUP od momentu nabycia pojazdu!

Podatnicy, którzy dla potrzeb działalności gospodarczej będą wykorzystywać samochód stanowiący ich własność prywatną (niebędący środkiem trwałym), do kosztów uzyskania przychodów będą mogli zaliczyć 20% poniesionych wydatków.

Wyższy limit amortyzacji

Limity zostały podniesione z 30000 euro na 225 000 zł - w przypadku samochodu osobowego będącego pojazdem elektrycznym oraz z 20000 euro na 150000 zł - w przypadku pozostałych samochodów osobowych.

Osobom rozważającym zakup lub leasing pojazdu elektrycznego przypominamy, że na razie będą one objęte takim samym limitem jak pozostałe osobówki, tj. 150 tys. zł. Przewidziany w ustawie limit 225 tys. zł dla pojazdów elektrycznych (amortyzacja i leasing) wejdzie w życie dopiero po wydaniu decyzji przez Komisję Europejską o zgodności pomocy publicznej z przepisami UE – termin nie jest znany.

Leasing

W przypadku samochodu osobowego opłat wynikających z umowy leasingu, umowy najmu, dzierżawy lub innej umowy o podobnym charakterze, z wyjątkiem opłat z tytułu składek na ubezpieczenie samochodu osobowego, w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150000 zł pozostaje do wartości samochodu osobowego będącego przedmiotem tej umowy. Oznacza to, że przedsiębiorca będzie musiał sam obliczyć część wydatku której nie będzie mógł zaliczyć do kosztów (jeśli weźmie w leasing auto o wartości 300000 zł to będzie mógł odliczyć połowę każdej raty oraz opłaty wstępnej). Wydatki związane z leasingiem odpowiadające wartości pojazdu możemy w całości ująć w kosztach z zastrzeżeniem, że jeżeli w racie leasingu zawarte są także opłaty eksploatacyjne (np. serwis, wymiana opon), to ta część raty jest objęta limitem 75%, a sam koszt finansowania nie. Przepisy te dotyczą umów zawartych po wejściu w życie przepisów (1 stycznia 2019 r.) oraz do umów zmienionych lub odnowionych po 31 grudnia 2018 roku. Do umów leasingu zawartych przed 1 stycznia 2019 r. stosuje się przepisy dotychczasowe.